随着2020年基金三季报披露完毕,市场上最受关注的投资主体——公募基金持仓全貌也全新展现。三季度末,基金持有的A股总市值超过4万亿,再创历年新高。而在横盘震荡的季度行情中,基金经理积极调仓换股,但是取舍已有明显差异。与此前大举增加医药、科技等热门板块不同,三季度主要增持的是业绩确定性更强的绩优核心标的,而部分高估值板块标的则被获利减持。所谓的风格转换,已经切实发生。

三季度主板市场的热门股大家都不陌生,而科创板也成为了公募基金的新阵地,持有科创板个股总市值达到371.5亿元,相比二季度末增加了141.5亿元。基金虽然大幅加仓,但科创板上市交易的个股已达191家,一年前那种齐涨齐跌的行情不再有,行情分化明显,但是好的公司开始越来越受到资金的关注了。

虽然大盘行情震荡盘整,仍有部分基金依然把握住了结构性机会,创造了不错的收益,5只基金单季度盈利超30亿元。而这些基金经理,他们也在季报中对后市表达了乐观态度。

不论如何,年末行情已经开始,那么基金目前最新的持仓变动有哪些?今年热门的电子、计算机、酒、汽车和生物医药行业的基金核心重仓股又有哪些呢?对于布局跨年行情的投资者来说,唯有沉下心来才能看清基金的整体选股逻辑,实现价值投资。

前20大重仓股、增仓股、新进股、减持股

三季度,基金整体保持了高仓位运作。根据海通量化团队统计显示,主动股票型基金股票仓位约90.27%,较上个季度增加1.09%;混合型基金平均股票仓位为80.94%,较上季度下降0.6%。主动股混基金在中小板、创业板和科创板的布局比例分别为22.18%、19.31%和2.30%,相较前一季度末,投资于中小板和科创板的比例分别上升了0.63%和0.57%,而创业板的比例下滑了2.86%。

最新的重仓行业也一并曝光。主动股混基金的前五大重仓行业分别是食品饮料(16.58%)、医药(15.23%)、电子(12.18%)、电力设备及新能源(8.69%)和计算机(6.72%)。与二季度末相比,公募基金前五大重仓行业虽未发生变化,但持股比例有一定改变。部分医药股遭遇减持,行业出现明显分化,恒瑞医药、长春高新被明显减持,而药明康德则被明显增持;而食品饮料行业成为基金三季度配置比例最高的行业,尤其是白酒股增持效应明显,贵州茅台和五粮液占据了重仓股头两名。

前20大重仓股明细

除了最受基金追捧的20大重仓股,还有些个股在同样获得了基金的持续买入,持仓数量出现了明显的增加,比如京东方A、分众传媒、紫金矿业等。从这些行业来看,主要集中在信息技术、可选消费、金融等领域。

加仓前20大重仓股明细

还有一些股票在三季度之前,并没有成为基金的重仓股,但在三季度期间被基金持续买入,新进成为了基金的前十大重仓股。比如三季度刚上市的中芯国际-U,无疑是基金的新增重点;而在新增的前20大重仓股名单中,科创板的个股占比较高。

新增前20大重仓股明细

不过,也有一些重仓股被基金大幅抛售,这些股票同样值得关注。从行业来看,减持个股主要集中在信息技术、消费、金融、工业等领域;其中掌趣科技、中国铁塔、永辉超市、交通银行、中国中车的基金持仓数减少较多。而从盘面来看,这些股票近期大多均出现了持续调整的情况,以掌趣科技为例,该股在8月5日摸高至10.08元(前复权,下同)之后,一路持续调整,10月29日的收盘价为6.84元。

减仓前20大重仓股明细

五大热门行业前十大基金重仓股曝光

三季度,A股结构性行情表现抢眼,机构重仓股也成为关注焦点,特别是电子、计算机、酒、汽车和生物医药这五大热门行业的基金重仓股,更是备受投资者关注。与此前大举增加医药、科技等热门板块不同,基金经理主要增持了业绩确定性更强的绩优核心标的,而部分高估值板块标的则被获利减持。

酒类行业中,白酒行业是三季度基金明显增仓的板块,基金持有市值前7大重仓股均来自于白酒细分行业。贵州茅台、五粮液、泸州老窖、山西汾酒都有明显增持,相比于二季度末,基金对这几只个股的持仓数量分别增加了1035万股、5339万股、4679万股和1559万股。基金持股市值方面,贵州茅台高达1123.75亿元,五粮液为822.14亿元,泸州老窖为332.59亿元,排名前三。

值得注意的是,10月29日,五粮液和泸州老窖股价均创出了历史新高,而贵州茅台和五粮液的持有基金数均超过了千家。

酒类行业基金前十大重仓股

不过,投资者通常说的“喝酒吃药”,在三季度出现了一些分化,部分热门的医药个股都出现了减持的情况。基金持有前十大生物医药重仓股中,龙头热门个股恒瑞医药、长春高新和康泰生物分别被减持4538.81万股、2285.59万股和34.05万股。之前重仓恒瑞医药和长春高新的广发基金、汇添富基金等,三季度都有明显减持。

不过,在部分医药个股被基金减持之际,另一细分领域——医疗保健行业个股则被基金大幅增持。迈瑞医疗三季度获得了2391.62万股加仓,基金持有市值为364.34亿元,成为生物医药行业基金第一重仓股,景顺长城基金、汇添富基金集中增持了该股。

二级市场上看,基金增持个股三季度走势不错,迈瑞医疗、药明康德、爱尔眼科、通策医疗和凯莱英等股价均在近期创出或逼近历史新高。

生物医药行业基金前十大重仓股

基金三季报显示,多只汽车行业个股也备受基金青睐,比亚迪获基金增持1694.2万股,持有市值近百亿成为基金汽车行业第一大重仓股,三季度末有147只基金抱团取暖。万家基金、国泰基金、汇添富基金、兴证全球基金持仓市值领先。

此外,获得基金增持股数较多的还有长城汽车、福耀玻璃、宇通客车和长安汽车,季度增持数为1.33亿股、7126万股、6454万股和6227万股。

二级市场上,三季度汽车股走势强劲。尤其是比亚迪三季度累计大涨了62.03%,10月份更是再接再厉大涨逾36%,10月30日更是盘中创出了170.3元历史新高(前复权)。

汽车行业基金前十大重仓股

电子行业个股三季度获得了公募基金明显加仓,多只个股更是被加仓超亿股,京东方A、歌尔股份和海康威视被增持数量分别为14.6亿股、1.8亿股和1.02亿股。

而从持有市值看,立讯精密最被基金看好,有1128只基金抱团持有,持有市值达616.72亿元,远超行业第二重仓逾400亿元。不过值得注意的是,数据显示,二季度部分重仓的基金却进行了部分减持,如二季度持仓5845.16万股的华夏中证5G通信主题ETF,三季度减持了900万股;二季度持有1983.58万股的睿远成长价值混合,三季度减持了254.43万股。

二级市场上,部分基金增持个股却逆势走低,三安光电、兆易创新、圣邦股份和北方华创等个股三季度股价出现了下跌。

电子行业基金前十大重仓股

计算机行业基金重仓前十个股中,三季度有4只个股被基金逢高减持。恒生电子、用友网络分别被减持4341.68万股和3149万股,科创板中的基金第一大重仓股金山办公被减持了632万股,启明星辰被减持了463.25万股。

二级市场上,这4只个股均在二季度出现大幅上涨,恒生电子二季度累计大涨逾60%。不过,随着三季度基金逢高减持,4只个股股价均在三季度出现回调。不过,三季度基金增持超千万的3只个股中,广联达和宝信软件股价在三季度出现上涨。

计算机行业基金前十大重仓股

公募基金持有科创板市值达371亿元

2019年7月22日,科创板敲开了资本市场的大门。一年多过去了,科创板上市交易的个股已达191家,一年前那种齐涨齐跌的行情不再有,个股行情开始出现分化。不过,好的公司也越来越受到资金的关注,公募基金整体持续加仓科创板,三季度末个股总市值约为371.5亿元,相比二季度末增加了141.5亿元。

根据数据统计显示,截至三季度末,基金持有科创板股票市值超过2亿元的个股有27只,相比二季度增加了12只(如下)。

持仓市值超过2亿的科创板重仓股

而持有市值超过10亿元的个股则有9只,分别是金山办公、中微公司、中芯国际、石头科技、西部超导、睿创微纳、沪硅产业、南微医学和传音控股。

金山办公仍是科创板中的基金第一大重仓股,重仓基金数量高达145只,持有市值为69.53亿元。不过,二季度持有金山办公市值超过了10亿元的富国基金、南方基金和海富通基金,均在三季度进行了减仓;富国和海富通更是减持超百万股,分别为减251.78万股和减175.99万股。

排名第二和第三的是中微公司、中芯国际,持有基金数分别为24只和38只,持股市值分别为50.1亿元和46.59亿元,不过,这两家公司在三季度被基金大量增持。

基金重点加仓的科创板个股

三季度有5只科创板个股被基金大幅加仓买入超千万股。中芯国际、西部超导和睿创微纳分别被基金加仓9470.17万股、3457.51万股和2219.53万股,排名科创板基金季度持仓变动前三位。

其中,加仓中芯国际最多的基金公司为诺安基金,三季度增持了5870.2万股。细分来看,诺安成长混合、诺安和鑫灵活配置两家基金分别加仓4721.08万股和1151.82万股。值得注意的是,中芯国际自上市以来股价持续回调,在国庆前股价一度创出新低49.45元,不过在10月份累计反弹逾20%。

加仓排名第二的是西部超导,易方达国防军工、海富通股票混合和广发科技动力分别加仓了977.34万股、481.41万股和324.15万股。

不过,基金在三季度大幅增加科创板的同时,也在积极调仓换股。数据显示,科创板中有31只个股三季度被基金减持,17只个股被基金减持超10万股,中国通号、金山办公和安恒信息被减持超两百万股。尤其是中国通号,在二季度被减持了512万股后,三季度再被基金大手笔减持1009.18万股。截至三季度末,除华夏3年战略配售和景顺长城支柱产业外,已没有其他公募基金在前大重仓股中持有该股。此外,安恒信息、三友医疗和天奈科技分别被减持238.18万股、163.7万股和157.4万股。

基金重点减仓的科创板个股

三季度最赚钱的基金经理操作秘笈

根据数据统计,三季度公募基金整体盈利4364亿元,收益主要来自于股票类投资。尤其是其中5只主动管理型基金,即景顺长城新兴成长、易方达消费行业、易方达中小盘、兴全合宜、兴全趋势投资利润均超过30亿元。

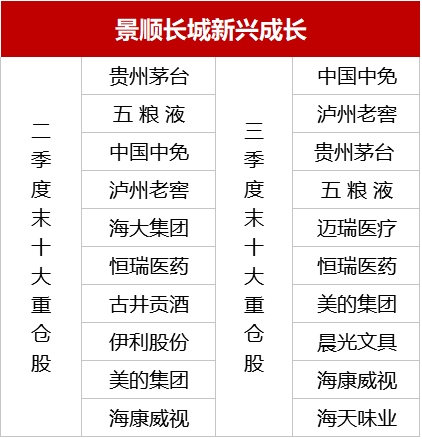

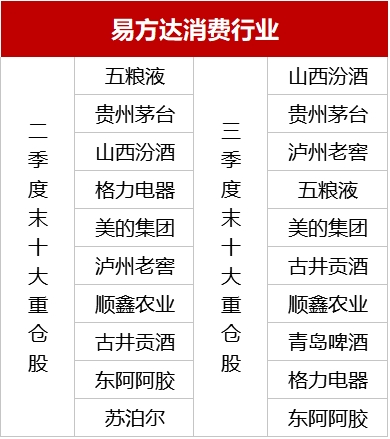

这些在三季度赚钱能力比较强的基金,在三季度又都买了些什么股票呢?如果将这几只基金三季度末的重仓股与它们二季度末的重仓股进行对比,具体如下:

数据来源:记者根据季报统计

从赚钱较多的这几只基金来看,景顺长城新兴成长、易方达消费行业、易方达中小盘主要的重仓行业集中在白酒、家电、医疗生物等领域,而兴全合宜、兴全趋势投资比较不一样,重仓个股的行业包括了金融、地产、新能源、物流等。

其中有些调仓换股颇具看点,比如景顺长城新兴成长三季度十大重仓股新进的迈瑞医疗,股价持续上涨,今日盘中(10月29日)更是创出历史新高,最高达400元。还有兴全合宜的比亚迪股份,同样也是出现了持续上涨,今日一样创出了历史新高。

当然,这些基金在三季度赚钱数居前,也不单单只是业绩有较好的表现,主要也是由于这些基金的规模都比较大,因此实现的累计利润比较明显。

记者注意到,作为这几只基金的基金经理,他们在季报中也谈到了对于后市的看法。

比如景顺长城新兴成长混合刘彦春认为,“看长远些,我们仍然非常乐观。我国有足够的投资空间和投资能力,在很多年内都可以实现投资和消费相互牵引,正向循环。创新正在各个领域发生,即使在传统行业,科技赋能也正在带来效率的持续提升。看好中国,权益投资大有可为。”

易方达消费的萧楠表示,三季度重点调整了对家电板块的配置,降低了处于转型期但治理结构恶化的个股权重,增加了在新兴消费领域具备显著产品开发能力的品种。此外,增持了受益于消费升级和竞争格局改善的啤酒板块,以及汽车零部件板块。

易方达中小盘的张坤表示,三季度降低了医药等行业的配置,增加了食品饮料等行业的配置。将坚持选择生意模式优秀(生意本身能够产生充沛的自由现金流,并且明智地进行分配)和企业竞争力突出(同行中具备显著领先的地位,相比上下游有较强的议价能力)的高质量企业。

兴全合宜混合的谢治宇表示,结构上继续重点关注优质的制造业龙头,同时不断寻找长期价值和性价比合适的标的。整体配置以具备中长期逻辑支撑、估值合适的中长期价值品种为主,总体结构较为均衡。

兴全趋势投资混合的董承非团队认为,虽然短期部分板块和个股存在高估,但是整体市场流动性依旧较好,而经济正在从疫情的影响中慢慢走出来,即使出现二次疫情,但是随着疫苗的推进和人们对疫情的认识加深,疫情的再次爆发对市场的影响会减弱,因此长期看,市场还是会存在机会。

记者手记丨沉下心来才能看清基金的整体选股逻辑

很多投资者可能每天都会打开跟理财相关的APP,多次查看自己买的基金净值,但只有并不多的投资者,能够沉下心来好好阅读基金的定期报告,相比于上市公司的季报,基金的季报其实还是披露比较及时,在这里面也可以带给投资者很多的信息。

从全市场的基金持仓来看,我们可以看到基金的整体选股逻辑,比如在过去的三季度,很多基金减持了医药,大幅增持了白酒,这其实也能解释为什么这段时间酒类个股又在上涨,资金的流入就是最好的注解。

从单只基金的持仓我们还可以发现,市场上那些管得比较好的基金经理,他们在过去的一个季度都有哪些具体的动作,他们调仓换股的频率又是如何,他们对于未来的市场又有什么样的观点。特别是有的基金经理平时不太喜欢露脸,也不太喜欢讲,但往往通过其持仓、操作回顾与展望,能够清楚知道他在做什么,这也会让自己的投资更加心里有数。

不仅如此,我建议细心的投资者还应该通过季报透露出来的信息,去做横向或纵向的比较,比如跟过往几个季度的持仓进行对比,比如跟同类风格、同类主题的基金进行对比,你就会发现自己买的基金是不是适合自己,是不是有更好的选择。

总之一句话,基金投资同样需要做很多功课,不仅要了解基金的类型和投向,还要去真正阅读基金经理的风格和能力圈,而定期报告就是最好的入口。

(文章来源:每日经济新闻)